限制性股票个人所得税-股权激励个人所得税政策讲解

目录

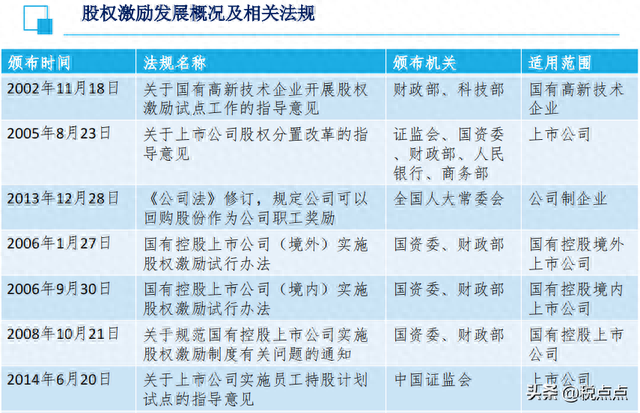

1 股权激励发展概况及相关法规

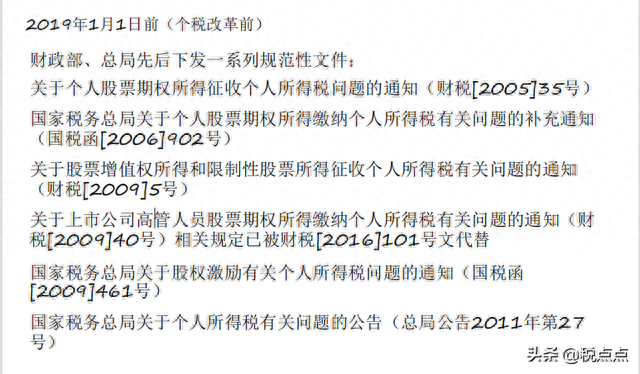

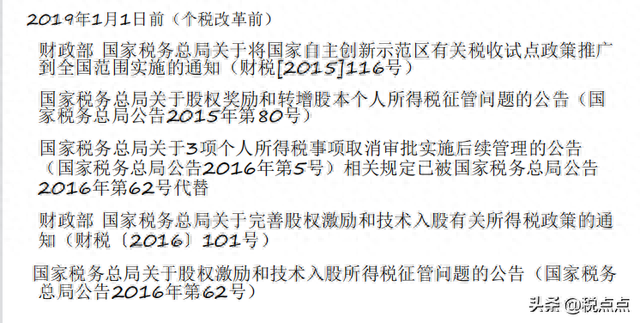

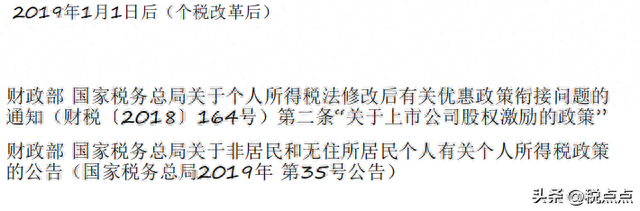

2 股权激励税务处理文件依据

3 股权激励的形式

4 如何判定各类所得的性质

5 上市公司股权激励计税

6 非上市公司股权激励计税

7 报备及申报管理

8 其他股权激励优惠政策

股权激励发展概况及相关法规

一直以来,股权激励被作为国际上较为先进的企业人才管理模式,主要目的为挖掘人才,引进人才,挽留人才。

一、西方国家

• 1.1950年,美国通过限制性股票期权的法案

• 1952年美国菲泽尔公司首次推出了股权激励计划,拉开了序幕

• 2.20世纪60年代的日本推出员工持股计划

• 随后,其他国家纷纷效仿,在国际上掀起一场推行股权激励的风潮

• 3.1981年,美国引入激励性股票期权的概念

二、我国:酝酿期-试点期-规范整顿期-成熟推广期-创新期-井喷期

• 1.最早股权激励实践:

• 1984年企业股份制改造时推出内部职工股;1994年试行新的职工持股制度

• 1993年万科成为中国第一家实施股权激励的上市公司

• 2.正式以书面形式提出采用股份期权:中发[1999]14号

• 《中共中央、国务院关于加强技术创新,发展高科技,实现产业化的决定》

• 3.首次提出“股权激励”概念

• 2005年,证监会发布《上市公司股权激励管理办法(试行)》

• 2016年,证监会发布《上市公司股权激励管理办法》,开展股权激励的上市公司从2006年的44家,增长到2016年的648家

股权激励税务处理文件依据

随着大众创业、万众创新的形势不断高涨,越来越多的非上市为充分调动广大科研人员和管理人员的积极性,采取股权激励的方式。但与上市公司相比,非上市公司股权变现能力较弱,公司未来经营发展的不确定性较大,有必要对股权激励的纳税时点,税负水平等进行调整予以扶持。

借鉴欧美发达国家经验,将股权激励分为可享受税收优惠的和不可享受税收优惠的两大类,在规定严格限制条件的前提下,对符合条件的非上市公司股权激励实施递延纳税优惠政策。

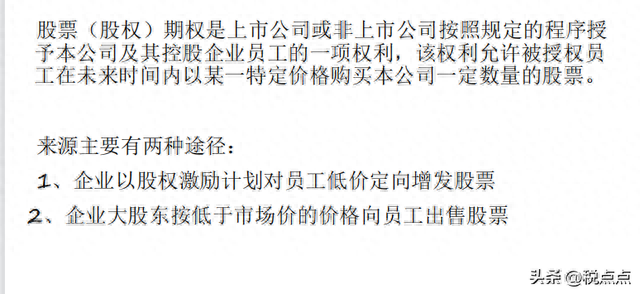

股权激励的形式

• 1.公司授予激励对象的一种权利,也可以放弃这种权利。

• 2.激励对象可以以事先确定的价格购买一定数量的本公司流通股票

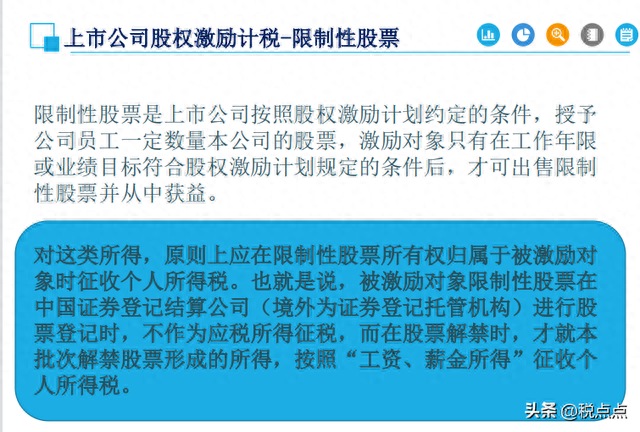

• 1.事先授予激励对象一定数量的公司股票

• 2.只有当激励对象完成特定目标后,才可抛售限制性股票并从中获益

1.公司授予公司员工在未来获得规定数量的收益的权利

• 2.被授权人在约定条件下行权,上市公司按照差价发放给被授权人现金

(企业无偿授予激励对象一定份额的股权或一定数量的股份。被激励对象不用支付价款)

如何判定各类所得的性质

员工因其受雇期间的表现或业绩,通过上述股权激励形式取得的折扣或补贴,实质上是企业给员工发放的非现金或现金形式的补贴或奖金,属于该个人因受雇而取得的工资、薪金所得,应按照“工资、薪金所得”项目,在员工取得折扣或补贴时缴税。

员工认购股票等有价证券后,因拥有股权而参与企业税后利润分配取得所得,应按照“利息、股息、红利所得”缴税员工转让认购的股票(股权)等有价证券取得的所得,是因个人在证券二级市场上转让股票等有价证券而获得的所得,应按照“财产转让所得”适用的个人所得税征免规定计算缴纳个人所得税非上市公司如符合一定的条件可采取递延纳税。

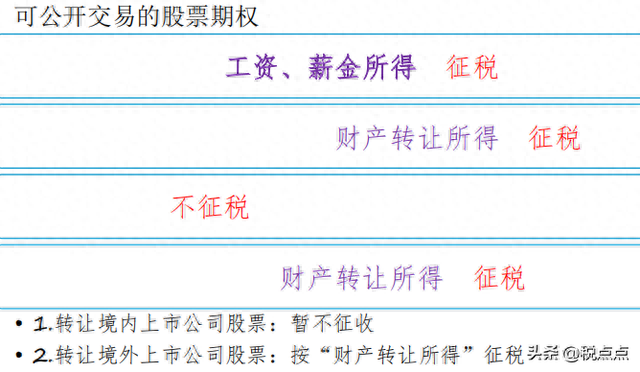

上市公司股权激励计税

…………

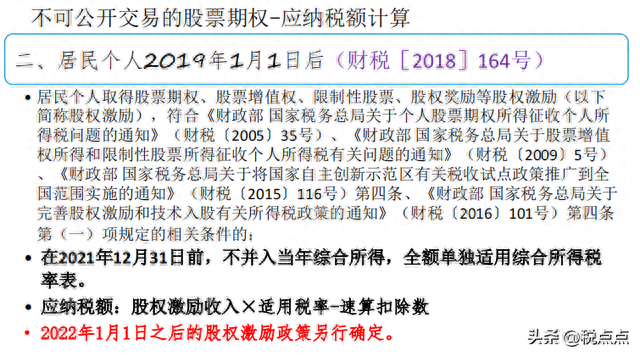

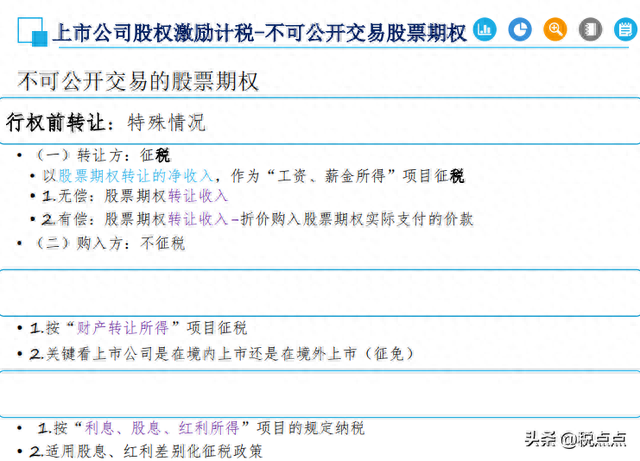

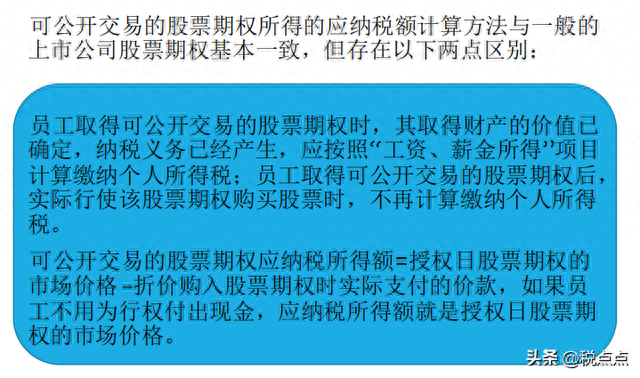

上市公司股权激励计税-不可公开交易股票期权

……………

…………

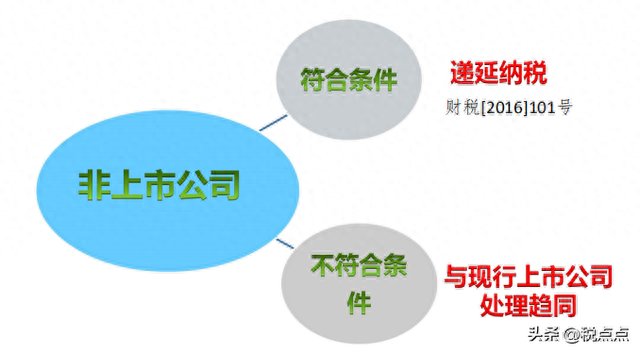

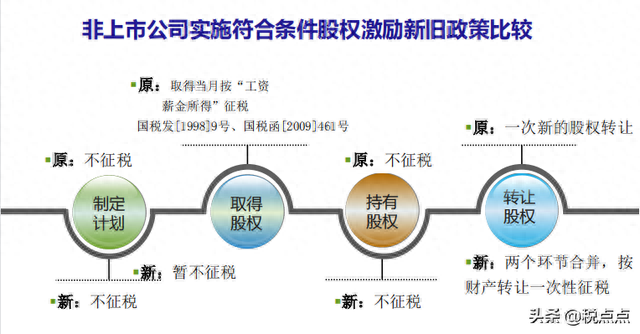

非上市公司股权激励计税

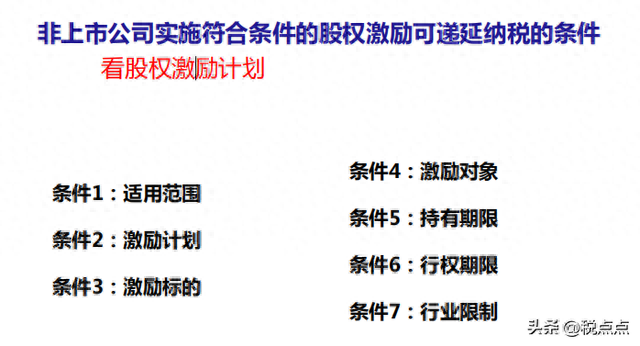

非上市公司实施符合条件的股权激励可递延纳税的条件

条件1:适用范围

属于境内居民企业的股权激励计划。

条件2:股权激励计划

须经公司董事会、股东(大)会审议通过。

未设股东(大)会的国有单位,经上级主管部门审核批准。

计划中应列明激励目的、对象、标的、有效期、各类价格的确定方法、激励对象获取权益的条件、程序等。

条件3:激励标的

必须是境内居民企业的本公司股权。(例外:股权奖励。)股权奖励标的除本公司股权外,也可以是技术成果投资入股到其他境内居民企业所取得的股权。

来源:增发、大股东直接让渡、法律法规允许的其他合理方式

条件4:激励对象

须经公司董事会或股东(大)会决定

技术骨干和高级管理人员

人数累计不得超过本公司最近6个月在职职工平均人数的30%

在职职工人数按照股票(权)期权行权、限制性股票解禁、股权奖励获得之上月起前6个月“工资、薪金所得”项目全员全额扣缴明细申报的平均人数确定

…………

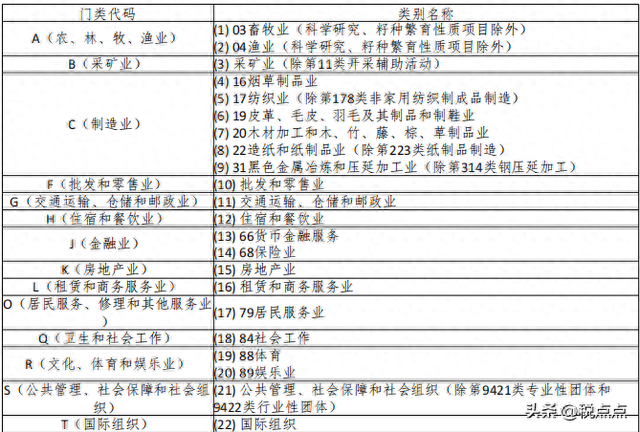

股权奖励税收优惠政策限制性行业目录

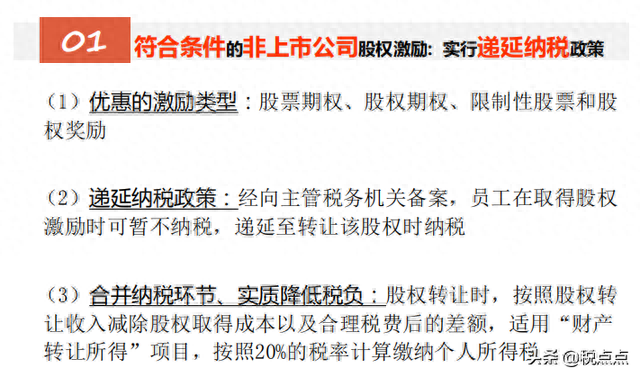

取得时:符合条件的,经备案,可实行递延纳税政策

即,员工在取得股票期权、股权期权、限制性股票和股权奖励时,可暂不纳税,递延至转让该股权时纳税。

股权转让时:适用“财产转让所得”项目应纳税所得额=股权转让收入 -(股权取得成本+合理税费)应纳税额=应纳税所得额×20%

转让时,各形式成本的确定股票(权)期权:按行权价确定

限制性股票:按实际 出资额确定

股权奖励:成本为零

……

- 顺其自然为所当为(顺其自然,为所当为)

- 细致(细致用法)

- 儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

- 运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

- 乐购仕(乐购仕546亿元定增收官 开启全球电商布局)

- 敲诈(打着“举报投诉”的幌子敲诈勒索?获刑八年)

- 芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

- 鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

- 强奸熟女(过灵床被轮奸、敲打“治病”导致大小便失禁……它坑苦了妇女)

- 不相信(“三个不相信”是怎样在驻地叫响的)

- 友唱(友唱我和)

- 数据交易(交易额有望超1亿元,数据交易“上海模式”还有哪些成果)

-

儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

2015.12.16 -

运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

2015.12.16 -

芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

2015.12.16 -

鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

2015.12.16