股票流通市场包括-资本运作是什么?有哪些运作方式?

我们先看一则小故事:

有一天,一个银行家的儿子,好奇地问他爸爸,他是怎么赚到这么多钱的?银行家放下手上的事情,微笑地让他的儿子,把冰箱的肉拿过来。儿子拿过来了,银行家让他再放回冰箱。儿子把肉放回冰箱后,莫名其妙在站在那里,不知所以。在等待了很久后,儿子终于鼓起勇气,问他爸爸搬猪肉和这个问题有什么关系 ?银行家盯着儿子看了一会儿,终于笑咪咪地说道:“猪肉原来在冰箱,现在还在冰箱,但是你的手上是不是多了什么东西?”儿子看着手上的猪油。

故事里的“猪油”就是企业资本运作的价值增长。而要拿到这块“肉”,所通过就是资本市场这个媒介。

因此,资本运作在口碑相传的演绎中已成为一种以小变大、以无生有的诀窍和手段。它是利用资本市场,通过买卖(经营)企业、资产或者其它各种形式的证券、票据,而赚钱的经营活动。

1常见的资本运作模式

我们经常听到企业谈资本运作,那么,他们口中的资本运作往往有哪些内容呢?其实,概括起来,无非是以下几种:

1、发行股票、发行债券 (包括可转换公司债券)、配股、增发新股、转让股权、派送红股、转增股本、股权回购(减少注册资本)等。2、企业的合并、托管、收购、兼并、分立以及风险投资等。 3、资产重组,对企业的资产进行剥离、置换、出售、转让。4、为改善资本结构或债务结构为目标,进行企业合并、托管、收购、兼并、分立等。

具体解读几种常见的资本运作模式,我们又可以有以下的认知:

一、并购重组

并购重组,即兼并、收购。一般是指在市场机制的作用下,企业为了获得另一企业的控制权而采取的产权交易活动。并购重组可以实现搞活企业、盘活企业存量资产的目标。我国企业并购重组,多采用现金收购或股权收购等支付方式进行操作。常见并购重组的方式有:

1、完全接纳并购重组

即把被并购企业的资产与债务整体吸收,完全接纳后再进行资产剥离,盘活存量资产,清算不良资产,通过系列重组工作后实现扭亏为盈。这种方式比较适用于具有相近产业关系的竞争对手以及产品上下游生产链关系的企业。

2、剥离不良资产,授让全部优质资产,原企业注销

并购方只接纳了被并企业的资产、技术及部分人员,被并企业用出让金安抚余下人员(卖断工龄)、处置企业残值后自谋出路。这种方式必须是并购方具有一定现金支付实力,而且不需要承担被并购方债务的情况下才可能实施。

二、股权投资

股权投资是指投资方通过投资拥有被投资方的股权,投资方成为被投资方的股东,按所持股份比例享有权益并承担相应责任与风险。常见的股权投资方式主要分为流通股转让和非流通股转让两种。

1、流通股转让

公众流通股转让模式又称为公开市场并购,即并购方通过二级市场收购上市公司的股票,从而获得上市公司控制权的行为。

在证券市场比较成熟的西方发达国家,大部分的上市公司并购都是采取流通股转让方式进行的。而在中国,由于上市公司股权结构不合理、现行法规对二级市场收购流通股有严格的规定、股市规模过小,股市外围资金堆积庞大,导致股价过高等因素的制约,我国的企业通过二级市场收购上市公司的可操作性并不强。

2、非流通股转让

股权协议转让,即并购公司根据股权协议转让价格授让目标公司全部或部分产权,从而获得目标公司控股权的并购行为。股权转让的对象一般指国家股和法人股。股权转让既可以是上市公司向非上市公司转让股权,也可以是非上市公司向上市公司转让股权。这种模式由于其对象是界定明确、转让方便的股权,无论是从可行性、易操作性和经济性而言,公有股股权协议转让模式均具有显著的优越性。

三、吸收股份并购模式

被兼并企业的所有者将被兼并企业的净资产作为股金投入并购方,成为并购方的一个股东。并购后,目标企业的法人主体地位不复存在。

这一模式下,企业在并购中,不涉及现金流动,避免了融资问题。吸收股份并购模式常被用于控股母公司将属下资产通过上市子公司“借壳上市”,规避了现行市场的额度管理。

四、资产置换式重组模式

企业根据未来发展战略,用对企业未来发展用处不大的资产来置换企业未来发展所需的资产,从而可能导致企业产权结构的实质性变化。

通过该模式,并购企业间可以不出现现金流动,并购方无须或只需少量支付现金,大大降低了并购成本。并可以有效地进行存量资产调整,将公司对整体收益效果不大的资产剔掉,将对方的优质资产或与自身产业关联度大的资产注入,可以更为直接地转变企业的经营方向和资产质量,且不涉及企业控制权的改变。

但是,这一模式的不足之处在于在信息交流不充分的条件下,难以寻找合适的置换对象。

五、以债权换股权模式

以债权换股权模式是指并购企业将过去对并购企业负债无力偿还的企业的不良债权作为对该企业的投资转换为股权,如果需要,再进一步追加投资以达到控股目的。

债权转股权,可以解决国企由于投资体制缺陷造成的资本金匮乏、负债率过高的“先天不足”,适合中国国情。而对并购方而言,也是变被动为主动的一种方式。

六、合资控股模式

合资控股模式又称注资入股,即由并购方和目标企业各自出资组建一个新的法人单位。目标企业以资产、土地等出资,并购方以技术、资金、管理等出资,占控股地位。目标企业原有的债务依然是由目标企业自行承担,偿还形式以新建企业分红为主。

在这一模式下,企业可以实现以少量资金控制多量资本,节约了控制成本。另外,通过将目标企业的经营性资产剥离出来与优势企业合资,有效规避了目标企业历史债务的积累和隐性负债、潜亏等财务陷阱。但是,在该模式下,此种只收购资产而不收购企业的做法易招来非议。

七、股权拆细

对于高科技企业而言,与其追求可望而不可即的上市融资,还不如通过拆细股权,以股权换资金的方式,获得发展壮大所必需的血液。实际上,西方国家类似的做法也是常见的,即使是美国微软公司,在刚开始的时候走的也是这条路——高科技企业寻找资金合伙人,然后推出产品或技术,取得现实的利润回报,这在成为上市公司之前几乎是必然过程。

八、杠杆收购

收购公司利用目标公司资产的经营收入,来支付兼并价金或作为此种支付的担保。换言之,收购公司不必拥有巨额资金,加上以目标公司的资产及营运所得作为融资担保、还款资金来源所贷得的金额,即可兼并任何规模的公司,由于此种收购方式在操作原理上类似杠杆,故而得名。杠杆收购20世纪60年代出现于美国,之后迅速发展,80年代已风行于欧美。

九、战略联盟模式

战略联盟是指由两个或两个以上有着对等实力的企业,为达到共同拥有市场、共同使用资源等战略目标,通过各种契约而结成的优势相长、风险共担、要素双向或多向流动的松散型网络组织。根据构成联盟的合伙各方面相互学习转移,共同创造知识的程度不同,传统的战略联盟可以分为两种——产品联盟和知识联盟。

十、投资控股收购重组模式

上市公司对被并购公司进行投资,从而将其改组为上市公司子公司的并购行为。这种以现金和资产入股的形式进行相对控股或绝对控股,可以实现以少量资本控制其他企业并为我所有的目的。

此并购方式的优势在于上市公司通过投资控股方式可以扩大资产规模,推动股本扩张,增加资金募集量,充分利用其“壳资源”,规避了初始的上市程序和企业“包装过程”,可以节约时间,提高效率。

综上所述,企业在上市前的资本运作方式有并购重组、股权投资、吸收股份并购、资产置换式重组、以债权换股权、合资控股、股权拆细、杠杆收购、战略联盟等多种模式,企业可结合自身实际选择适用的操作模式,达到既保护股东利益,又不影响企业上市的目的。

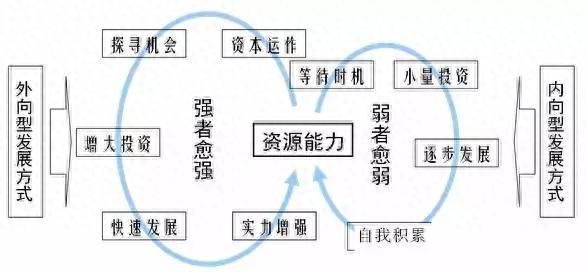

2企业发展模式

企业的发展分为内向封闭型发展模式和外向开放型发展模式。

其中内向封闭型发展模式之指通过自身产品经营不断积累资本,逐步扩大经营规模,扩展经营领域,特点是传统方式,发展速度慢。

外向开放型发展模式是根据产业发展的需要,积极引入外来资本,快速扩大规模,进入新领域,形成竞争优势,特点是现代方式,发展速度快、突显整合能力。资本运作是企业加速发展、借力发展的必由之路。发展与资本的关系:越发展,就越需要钱,同时越有钱,越发展;资本,可以促进发展,而反过来发 展又促进了资本增长。

3资本运作的作用资本运作的介入在企业发展过程中起到杠杆作用、发挥倍增效应。同样的资源能力,一旦采取资本运作等超乎常规的方式,就会发挥出其杠杆作用和倍增效应来,但是,一旦操作不当,其破坏作用亦是如此。

4资本运作的通道打通资本运作通道是企业集团实现战略发展目标的重要条件。精干已有业务,营造新的利润增长点,快速提升企业集团整体实力,形成自己的优势领域,是企业集团核心目标,自己的钱是有限的,用自己的钱只能是滚雪球式常规式发展。社会的钱是无限的,用社会的钱可以是倍增式膨胀式发展。

企业集团应当从整个金融业及企业的实际问题出发探讨建立资本运作的路径。一般而言,企业面临的问题可能包括包括:1、资产负债率居高不下,导致融资成本高;2、存量资产闲置,不能有效发挥作用,企业集团整体盈利性水平低;3、现有的股份公司、企业控股等融资平台基本闲置。

5资本运作的主要思路

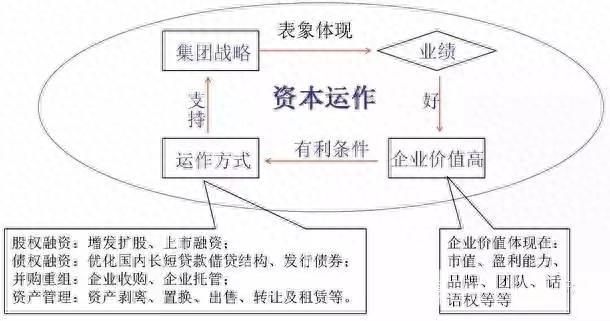

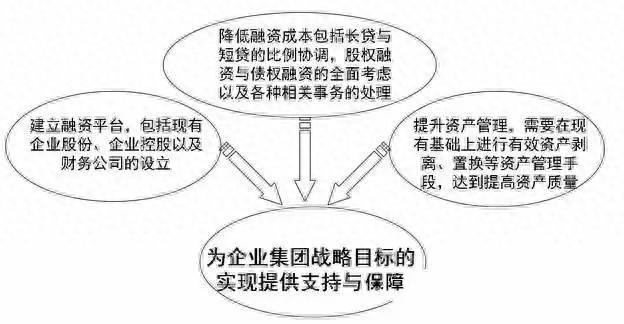

基于企业现况,研究企业集团资本运作的可行思路,首先明确将解决的核心问题。其中包括:企业集团具备哪些资本运作通道;企业集团资本运作活动如何开展;企业集团如何降低资本运作成本;企业集团如何控制资本运作风险。据此问题,探索可涉及得主要思路:利用股权融资和债权融资的组合改善资产结构;利用并购重组建立战略产业,构建核心竞争力;发挥资产管理作用,提高企业酒集团整体盈利能力。

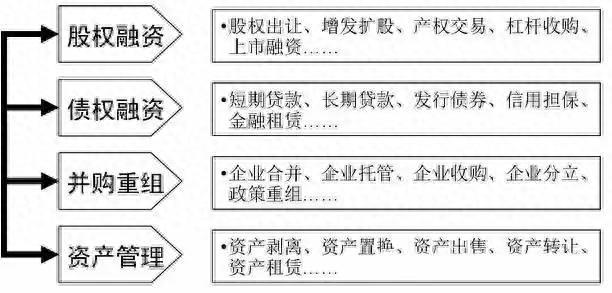

6资本运作方式研究

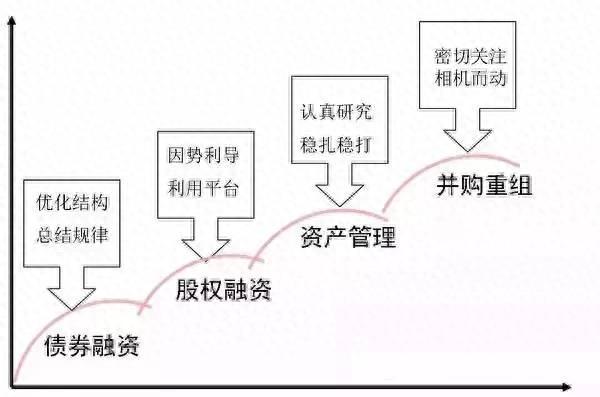

股权融资,可以重点考虑增发扩股和上市融资;债权融资,可以从优化国内长短贷款、发行债券上考虑;并购重组,主要以企业收购为中心,不相关产业采取企业托管;资产管理,可以酌情采取以下五种方式,开展工作。通过股权融资、债权融资、并购重组及资产管理的资本运作方式,支持集团战略,达到提升业绩,创造企业价值的目的。

7资本运作的具体目标确定

根据实际调研,发现企业集团三大具体目标为:建立融资平台、降低融资成本、提升资产管理。

8资本运作遵循的原则资本运作要遵循先易后难、从熟悉的业务入手,对于不是擅长的领域首先需要进行研究,风险与止损是首要考虑问题。根据研究,首先应该从债券融资开始,进行长期贷款与短期贷款的优化,然后是利用股份上市公司,进行股权融资,资产管理作为高级的部分,需要综合考虑,并购重组更是可遇不可求。

9加入两岸,资本运作的小船不再说翻就翻

两岸股权交易中心是市属唯一的区域性股权交易市场,也是专门服务中小微企业的综合金融服务生态圈。“问诊”、“辅导”、“对症下药”......,中心为企业准备了成长各个阶段的资本运作辅导项目。

在当前经济新形势下,企业的成长发展离不开资本市场的助力。作为中国第四层级资本市场,中心具有优厚的资本资源,以及畅通的上市通道,在这里,企业资本运作的小船,不再说翻就翻!

编辑 | 厦门两岸股权交易中心(ID:xmeecn,转载请保留此信息)

素材 | 新浪博客、投融界

- 顺其自然为所当为(顺其自然,为所当为)

- 细致(细致用法)

- 儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

- 运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

- 乐购仕(乐购仕546亿元定增收官 开启全球电商布局)

- 敲诈(打着“举报投诉”的幌子敲诈勒索?获刑八年)

- 芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

- 鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

- 强奸熟女(过灵床被轮奸、敲打“治病”导致大小便失禁……它坑苦了妇女)

- 不相信(“三个不相信”是怎样在驻地叫响的)

- 友唱(友唱我和)

- 数据交易(交易额有望超1亿元,数据交易“上海模式”还有哪些成果)

-

儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

2015.12.16 -

运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

2015.12.16 -

芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

2015.12.16 -

鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

2015.12.16