面包股票(东兴证券:投行业务降幅超七成,IPO业务违规被监管部门立案)

近日,东兴证券披露了2023年半年报。

2023年上半年,公司投资收益的快速增长带动了整体业绩的增长。但需注意,公司利息净收入、手续费及佣金净收入均较上年同期有所下降。

从主营业务来看,上半年自营及资管业务的增速均较快,但投资银行业务收入同比降幅超七成。另外,公司因涉证券虚假陈述责任纠纷,今年3月被中国证监会立案调查。

投资收益增逾20倍推动利润增长

东兴证券成立于2008年5月,2015年2月在上交所上市。

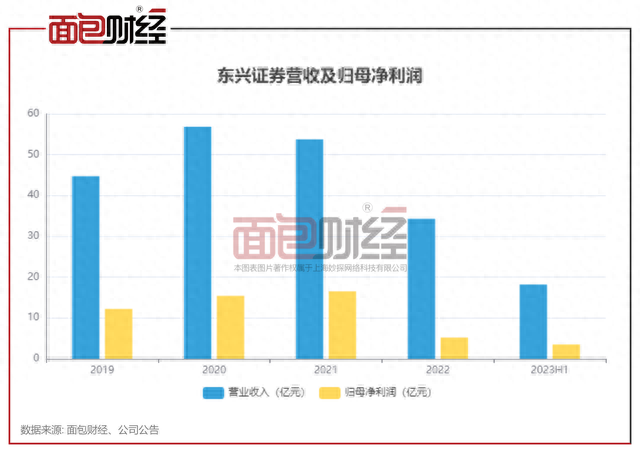

半年报显示,2023年上半年,公司实现营业收入18.18亿元,同比增长2%,实现归母净利润3.5亿元,同比增长28.03%。

从营收构成来看,2023年上半年,公司投资收益增幅较为明显。报告期内,公司投资收益6.38亿元,较上年同期增加6.09亿元,增幅超20倍。公司表示,投资收益变动原因主要系金融工具投资收益增加所致。

需注意的是,今年上半年东兴证券利息净收入、手续费及佣金净收入均较上年同期有所下降。2023年上半年,东兴证券利息净收入5.44亿元,较上年同期减少0.98亿元,同比下降15.23%;手续费及佣金净收入6.49亿元,较上年同期减少4.15亿元,同比下降39.01%。

投资银行业务降幅超七成,涉证券虚假陈述责任纠纷案

从主营业务构成来看,2023年上半年,东兴证券自营业务、资产管理业务及其他业务收入均较上年同期有所增加。

具体来看,公司实现自营业务收入4.11亿元,同比增加71%;资产管理业务收入1.13亿元,同比增加149.15%;其他业务收入3.59亿元,同比增加170.55%,增幅较大。

公司其他业务分部主要包括期货业务、另类投资业务、私募基金管理业务和境外业务。2023年上半年,其他业务收入占营收的比例为19.76%。

但需注意的是,2023年上半年公司营收占比最大的财富管理业务收入较去年同期有所下降,半年报显示,公司财富管理业务收入为8.33亿元,同比下降7.2%。另外,同期,投资银行业务收入1.01亿元,同比下降78.24%,下降幅度较大。

面包财经分析发现,2020年至2022年,东兴证券投资银行业务收入占营收的比重分别为19.35%、14.08%和26.48%,营收占比仅次于财富管理业务和自营业务。但2023年上半年,公司投资银行业务营收占比仅为5.58%。

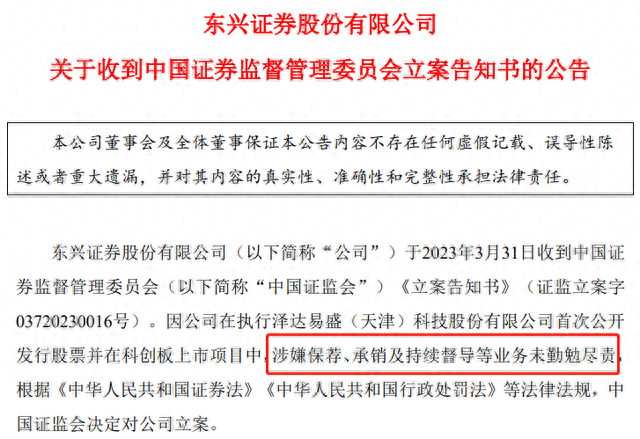

值得注意的是,公司涉证券虚假陈述责任纠纷案。2023年3月,公司因在执行泽达易盛首次公开发行股票并在科创板上市项目中,涉嫌保荐、承销及持续督导等业务未勤勉尽责,被中国证监会立案调查。

中国证监会《行政处罚决定书》显示,泽达易盛盛在公告的证券发行文件中隐瞒重要事实、编造重大虚假内容,并且其披露的《2020 年年度报告》、《2021 年年度报告》中存在虚假记载、重大遗漏等虚假陈述行为。2023年7月7日,泽达易盛被上交所终止上市暨摘牌。

公开信息显示,截至8月14日,东兴证券今年以来IPO保荐家数为30家,其他终止家次1家,占比3.33%。

净资本规模微增2.75%

2023年6月末,东兴证券净资本规模为211.24亿元,较2022年末增加5.66亿元,微增2.75%。

面包财经分析发现,2021年公司净资本规模增幅较大,主要由于2021年10月,东兴证券通过定增募资44.93亿元,用于增加公司资本金。2021年末,公司净资本规模为217.52亿元,较2020年末增加38.88亿元,增幅为21.76%。2022年末,公司净资本规模降至205.58亿元。

此外,东兴证券的流动性风险控制指标均达到监管要求。

截至2023年6月末,公司风险覆盖率和资本杠杆率分别为327.53%和25.45%,较2022年末均有所提升。流动性覆盖率、净稳定资金率分别为230.07%和174.03%,分别较2022年末下降9.28个百分点和9.15个百分点。

(文章序列号:1690909186273185792)

免责声明:本文不构成对任何人的任何投资建议。知识产权声明:面包财经作品知识产权为上海妙探网络科技有限公司所有。

- 顺其自然为所当为(顺其自然,为所当为)

- 细致(细致用法)

- 儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

- 运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

- 乐购仕(乐购仕546亿元定增收官 开启全球电商布局)

- 敲诈(打着“举报投诉”的幌子敲诈勒索?获刑八年)

- 芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

- 鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

- 强奸熟女(过灵床被轮奸、敲打“治病”导致大小便失禁……它坑苦了妇女)

- 不相信(“三个不相信”是怎样在驻地叫响的)

- 友唱(友唱我和)

- 数据交易(交易额有望超1亿元,数据交易“上海模式”还有哪些成果)

-

儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

2015.12.16 -

运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

2015.12.16 -

芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

2015.12.16 -

鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

2015.12.16