华泰股票交易手续费(破釜沉舟的财富管理——华泰证券2022中报业绩点评)

券商是我最为感兴趣的行业,而华泰则是最为关注的券商,因此这家企业的业务模式以及战略动向都是极其关注的,此次华泰证券发布的中报内容丰富,深入研究可以了解华泰未来发展的主要方向。

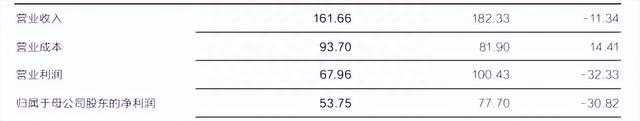

华泰证券2022年半年度赚取营业收入161.66亿,同比下降11.33%,净利润53.75亿,同比下降30.82%,每股收益0.58元,净资产15.39元,这样的成绩对于华泰来说肯定不是优秀的,因此发布半年报的时候很多投资者都不太满意,说实在的,单论业绩而言也是低于我的预估,之前我认为华泰半年度能赚取60亿左右,所以这样的成绩我认为有些拉跨,但是当你深入阅读财报的时候,就会明白其实华泰的战略布局开始有所成效,总体而言这份半年报是较为不错的。

为什么这么说呢?首先我们要来研究华泰证券营收与利润下降的原因,其次再能了解华泰上半年到底做了什么,未来的发展战略的方向以及当下的核心竞争优势,如图:

投资者可以了解,华泰上半年营业成本是上升的,而且增幅达到14.41%,但是营业利润是大幅下降的,降幅达到32.33%,通常企业的营业成本与收入有着同步的效应,那么为何华泰会一升一降呢?

营业利润的下降投资者应该都懂,那就是上半年资本市场较为惨淡,尤其是信用与自营业务,这是造成券商业绩下滑的主要因素,所以大多数券商的营业利润都是下滑的, 这没什么奇怪。

但是营业成本为什么会出现大幅上升呢?首先在于华泰的刚性成本,一些经营企业所需要的支出,其次则是华泰是一家十分注重科技研发的企业,所以在信息研发费用上面肯定是上升的,再者则是上半年华泰举办了综艺节目《闪闪发光的你》投行季作为品牌宣传,以及涨乐财富通8.0上线的乐米奖励,还有则是对于一些投顾主播的激励等等,因此从这些营业成本支出可以发现基本都是围绕财富管理展开的,也就是在弱势的市场环境下,华泰仍然保持稳健的业务模式拓展,而且核心发力的导向是财富管理,从财报发布的数据也可以论证此番观点:

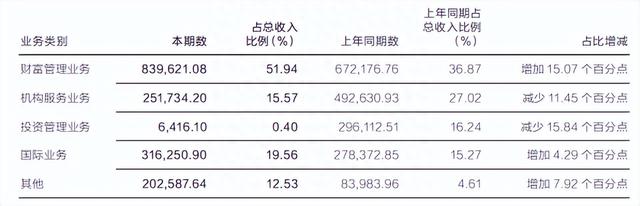

成本方面基本围绕财富管理展开,机构业务与投资管理同比是下降的,而财富管理与国际业务则是上升的,尤其是财富管理是发力的核心。

这就是为何本文的标题设定为破釜沉舟的财富管理,这里的意思是指华泰对于财富管理的重视以及发展该领域的决心,之前华泰提出双轮驱动的概念,也就是财富管理与机构业务双轮驱动的战略发展,但是从目前来看,机构业务表现平平,但是财富管理确实做出成绩,而且对比同行业,可以说是遥遥领先,何以见得?让我们用数据说话:

从发布的数据可以了解,华泰的财富管理业务占总收入的比例达到51.94%,也就是5成的总收入是财富管理的成绩,虽然这与上半年自营业务下降的原因有关,但是不得不说华泰财富管理所取得的成效,以及财富管理正在成为华泰的核心竞争优势,让我们具体来研究与财富管理相关的业务。

财富管理与资管业务

财富管理一定是未来发展的主要趋势,而且做好财富管理的券商才有肉吃,这是我的重要观点,正如之前所呈现的报表数据可以了解,华泰财富管理上半年实现84亿左右的利润,同比增速达到25%,要知道很多同行业的券商财富管理是下降的,而华泰居然一路高歌猛进,从具体业务来研究华泰财富管理领域的特色,如图所示:

经纪业务手续费净收入是35.5亿左右,同比增速1.3%左右,有人说那也没什么了不起的啊,基本与去年持平而已,那么我们来看同行业该数据就能够知道华泰该领域所取得的成绩。

中信证券经纪业务同比是下降13%,国泰君安同比下降8%,海通证券同比下降5.75%,招商证券同比下降6%,广发证券同比下降8.4%,在这样的市场环境下,华泰证券取得正增速是非常了不起的,这就说明了互联网平台的重要程度,比如说东财借助APP的优势,上半年经纪业务就是正增速的,而华泰凭借涨乐财富通,建立用户的生态圈,因此上半年经纪业务领先于同行。

而且华泰证券的股票基金交易量继续保持全市场第一,达到19.72万亿,增幅为9.31%,这就更能够论证平台化赋能的优势,涨乐财富通对于华泰而言越发的重要,所以金融代销产品收益收入4.6亿,同比增速14%,在这里要说明的是上半年基金销售是较为惨淡的,继续通过对比就能发现华泰财富管理层面当下的核心竞争优势。

中信证券代销金融产品业务收入同比下滑39%,国泰君安同比下滑8.68%,就算是基金销售与资管业务为导向的招商与广发今年也是下降的,招商证券同比下降20%,广发证券同比下滑37%,因此对比角度就可以了解,华泰证券的财富管理目前的核心竞争优势,不仅是经纪业务,在金融产品销售层面也是遥遥领先,毕竟数据是客观的。

而且之前公布的基金销售数据,股票混合保有规模为1266亿,排在行业第一名,非货保有规模为1407亿,排在行业第二,因此未来的基金时代,华泰目前处在有利的位置,在销售层面借助平台的优势,率先领跑于同行,形成财富管理全产业链的布局。

这些成绩都离不开涨乐财富通的贡献,华泰经常说的科技赋能,其实也就是互联网平台的建设,零售端围绕涨乐财富通做到流量吸引,从而内容运营,建立生态圈,然后流量变现的过程,因此涨乐的发展实则是华泰财富管理的未来,从数据层面理解:

上半年涨乐财富通月活数达到933亿,而且96%以上的客户都在涨乐平台交易,2021年报华泰披露公司现有客户达到2000万的水平,这是什么概念呢?国内目前有1.9亿左右的股民,也就是10%都是华泰的用户,虽然上半年没有披露现有客户,但肯定是超越2000万的,未来随着客户数量的增加,资产规模也会同比上升,那么持续加强财富管理层面实力的。

而且上半年华泰的客户资产规模达5.2万亿,并没有什么下降,对比于同行,首先华泰在客户规模层面遥遥领先,其次在弱势的市场环境下,华泰凭借平台的优势,内容运营的方式,以及高质量的服务,做到了客户资金对于企业的粘性,要知道客户资产规模上半年券商基本是大幅下降的,而华泰展现出领先于行业的趋势,这足以说明财富管理层面华泰与其他传统券商的不同。

那么说到财富管理,必然要提到未来的重要环节,那就是投顾业务,目前华泰投顾客户数达到56万户,资产规模达150亿左右,同样率先发力,随着财富管理2.0时代的到来,投顾业务未来也会给券商带来丰厚的收益,涨乐财富通新版本其实就在为此而做准备,借助视频端持续打造投顾主播的特色,那么投顾业务的兴起,必然会带动资管业务,因为财富管理是零售端,可以理解成买方,那么资管业务则是产品端,可以理解成卖方,投顾则是关联的桥梁,那么资管业务华泰上半年获得怎么样的成绩呢?

华泰上半年实现资管业务净收入16.7亿,同比增速达到14%,主要得益于券商资管转型的成效,以及参股基金的收益,比如华泰资管实现净利润5.6亿,同比增速7%,当然还有参股基金公司,南方基金的3.65亿,以及华泰柏瑞的0.96亿,在这里投资者要注意的是华泰CEO上半年正式管理南方基金,因此南方基金未来的成绩应该会有明显提升,在平台方面值得投资者关注,那么南方基金与华泰证券的协同力应该会加强,在资管业务方面会给华泰带来实际的利润提升,还有华泰上半年资管业务虽然增速只有14%,但是对比于同行仍然是十分了不起的,为何这么说呢?

中信证券的资管业务同比下滑2%,国泰君安同比下滑43%,海通证券同比下滑40|%,招商证券同比下滑17%,广发证券同比下滑8.5%,要知道招商证券与广发证券的资管业务可是他们的核心业务,但是上半年也出现下滑,其他券商下滑幅度更是夸张,这主要是基金销售的惨淡,但是华泰的资管增速可是两位数的,我认为还是财富管理带动的资管业务回暖,以及之前点评华泰的观点,华泰资管是主动转型的,未来资管业务层面会继续领跑行业,因此从零售端客户的经纪业务,以及基金销售,乃至资管业务,都足以说明华泰财富管理框架的建设十分完善,轻资产模式逐渐发挥优势,财富管理会成为华泰的核心竞争力,而且轻资产业务模式的券商在风险把控,以及流量变现层面都会彰显优势,所以上半年华泰证券的财富管理是下足功夫的,破釜沉舟的财富管理应该会成为未来拉动业绩的核心。

信用与自营业务

那么点评完财富管理与资管业务,投资者肯定会说华泰既然那么优秀,为何上半年的业绩是下滑的呢?所以让我们探讨造成华泰上半年业绩下降的原因。

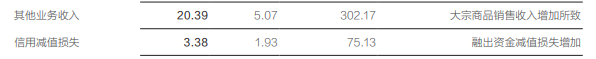

首先是信用业务,两融业务方面,华泰证券实现利息净收入13.9亿元,同比下滑28%,主要是受两融利息收入同比下滑的原因,而且22年上半年两融余额较去年减少12%至1.6万亿,还有就是华泰上半年机构业务也是下滑的,要知道融券的使用基本以机构为主,外加市场风险偏好的下降,所以投资者普遍降低对股票投资的杠杆,但是5月以来两融余额有所回升,所以未来随着两融利息收入的回暖,以及市场风险偏好的回升,信用业务层面下滑的趋势应该会所有收窄,两融余额方面也会呈现上升的趋势,说到信用业务就必须要提到券商的计提减值,从数据层面理解:

华泰上半年信用减值3.4亿左右,主要原因是融出资金减值损失增加,估计是上半年市场下跌华泰对两融业务层面风险力度的提升,所以华泰的风控体系相对来说是非常稳健的,总体而言没有什么计提减值的压力,尤其是股权质押层面不需要担心,要知道18年券商业绩大幅下滑主要就是股权质押风波,这些年华泰的股权质押层面管理的相对出色,基本规模保持在300~500亿左右,所以严格的两融风控,以及合理的股权质押规模,在风险管理层面华泰一直秉持着稳健,务实的经营风格。

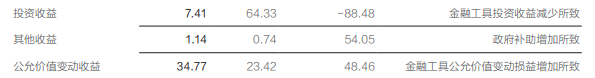

但是利息净收入确实影响了华泰上半年的业绩,其次最重要的还是自营业务,券商的投资业务主要是权益类资产,以及债券投资,还有衍生品,外加科创板跟投与直投业务,让我们从数据层面继续深入研究:

计算投资收益+公允价值变动-对联营合营企业的投资,这么计算自营业务的话,华泰上半年实现37.54亿左右的收益,同比下滑48%左右,要是详细研究华泰投资业务的话,投资者会发现,其实华泰固收产品成为发力的重点,而且自营非权益类证券及衍生品相对出色,所以华泰机构业务的下滑是暂时的,这些年确实坚定的去方向化转型,衍生品业务竞争优势不断加强,所以未来自营业务相对低波动。

主要造成业绩下滑的其实是跟投与直投业务,也就是PE资管子公司,以及投资子公司,分别是华泰资金与华泰创新,先说华泰创新,上半年净利润为亏损1.66亿元,同比下降5.73亿元,而华泰紫金则亏损3.93亿元,同比下降12.37亿元,所以同比去年直接少了将近18亿元的利润,因此跟投与直投才是华泰今年上半年下降的主要原因,要是这两公司没有亏那么多钱的话,华泰赚取的收益就是之前预估的60亿左右,所以不及投资者预估的原因就是华泰紫金与华泰创新。

有些投资者会问跟投是随着市场走势而变化的,那么直投的公司又没有上市怎么会亏损呢?其实没有上市也是有估值的,当市场下滑的时候,企业会根据可比公司而下调投资标的价值,因此没有上市的企业在弱势的环境下也会造成直投业务的亏损,但是华泰的这些投资业务不会一直如此低迷,在过往出现如此差的收益也较为少见,首先跟投会随着市场的回暖,风险偏好的提升,科创板走势的回暖而提升,其次华泰紫金是一家较有特色的直投公司,主要围绕医药与创新领域投资,因此20年华泰紫金成为拉动华泰净利润的主力军,但是随后医药行情萧条,所以该公司对于华泰的利润贡献一路下滑,但是目前这么低迷的经营成绩应该会有所改善,所以随着注册制的推动,市场风险偏好的回暖,这两家投资公司收益应该能够收正,而且今年如此差的经营成绩,明年在低基数的利润下有较大幅度的增速,这样的逻辑应该能够成立。

总之造成华泰利润下滑的主要因素投资者也应该理解,基本就是两融业务的下滑,科创板跟投收益,以及直投业务的下滑所造成的,那么说到注册制,就必须要提到华泰的投行以及国际业务。

投行与国际业务

华泰上半年的投行业务还是较为稳健的,实现16.9亿元,同比下滑7%,继续维稳三中一华的格局,而且投行是有项目周期的行业,比如上半年华泰是下滑的,但是下半年只要做一单较为出色的IPO股权承销,那么就能实现正增速,所以投行业务应该站在全年的角度看待更为贴切。

首先说股权承销,华泰上半年实现437.52亿元,同比下降37%,基本排在行业第4,股权承销华泰继续围绕以客户为中心的战略方向打造,发挥全产业链体系的平台优势,具体就是为客户提供多产品,定制化的资本市场服务,投资者在半年报也可以找到该数据:

虽然股权承销略有下滑,但是华泰投行也不是没有亮点的,今年债券发行以及并购重组是华泰表现较为出色的,让我们继续以数据来论证:

上半年债券承销规模达5015亿元,同比增速24%,有很多投资者会说债券承销也赚不到几个钱,这就说明不太懂投行的业务,投资者总认为投行只需要看待收入或者说净利润就行,投行想要赚取收益更多的来自股权承销,尤其是新股上市,但这只是增量层面的博弈,想要做强必须是建立稳健的增量,而打造专业的存量服务,而债券发行就可以论证一家券商在存量市场的深耕能力,以及给客户提供专业化服务的优势,因此华泰的投行还是较为精品的,毕竟债券市场发行的成绩论证这样的说法。

其次则是并购重组,要是说投行是整个金融行业的塔尖领域,那么并购重组则是投行的掌上明珠,华泰今年投行表现极其出色,并购重组其实非常讲究的,考验投行团队的专业能力,以及定价与协助客户战略布局的服务,在这方面华泰今年表现的较为出色,排在行业的第一名,可以说是整个投行表现最棒业务领域。

那么华泰上半年较为亮眼的不仅有并购重组,更重要的则是国际业务,这更是华泰能够利润排在第三的驱动力,国际业务应该是上半年除了财富管理以外,华泰经营的最优秀的业务,可以说超出预估的出色。

要知道国际业务之前领先的基本是中金公司,海通证券这些,但是今年受国际形势的影响,以及港股市场的低迷,这些券商的国际业务都是断崖式下跌,但是华泰的国际业务居然逆势上升,华泰国际赚取营收50.21港元,以及净利润13.10亿港元,获得国内券商国际业务的第一名,在整个券商行业可以说是亮丽的风景线,那么华泰的国际业务为何会如此大放异彩呢?

能够实现与同行差异化发展的主要还是平台赋能,比如华泰国际在机构客户端完善股票销售交易,股权衍生品和FICC业务的服务链条,很多投资者只知道华泰的APP叫做涨乐财富通,其实华泰国际有一款产品叫做涨乐全球通,是专门为买卖港股,以及美股的投资者而打造的,上半年涨乐全球通开始与中小券商合作,那些在香港移动端产品较差的小券商可以加入华泰的涨乐全球通,也就是涨乐全球通服务于全行业,成为投资港股,美股那些投资者的工具,该产品的设立不再是为华泰的客户,而是立足吸引全行业,目前有很多小券商与涨乐全球通合作,这样势必会给华泰带来更多优质的客户。

其次华泰在国际的布局还有Assetmark平台,该平台在美国TAMP的市占率排名第三,将成为华泰国际化布局的重要环节,而且该平台资产规模目前约821.27美元,其中管理500万美元以上资产规模的活跃投资顾问就有2663名,因此不管是投资港股的平台布局,还是国际市场资管平台的完善,华泰做到了全产业链的协同,这就是为什么华泰能够在如此弱势的环境下,展现出较为出色的国际业务实力,总之国际业务的战略模式与财富管理较为相同,华泰都是立足于平台然后赋能于客户,从而实现利润的提升。

对于华泰上半年业绩的总结

以上就是华泰上半年取得的成绩,要是你没有阅读财报会发现华泰的盈利能力也就排在行业第3,甚至也没有达到投资者的预估,但是你深入研究华泰的报表就会发现,华泰赚取利润的方式与其他券商有些不一样,怎么理解这句话呢?

很多券商上半年利润还不错的都是自营业务相对出色,或者大力发展重资本业务,从而相对的平滑业绩,而华泰则是迈出轻资产的业务发展模式,不管是财富管理方面的平台建设,还是国际业务的平台协同,华泰都是立足轻资产的平台赋能客户,然后实现流量变现的,在这方面与东财有些接近,我认为平台化的券商在未来会大有作为,这些年东财的业绩就是很好的论证,因此站在这样的角度,华泰的估值与传统券商一样是有些不合理的。

当下华泰的静态估值是8.7倍左右,而且PB层面只有0.8倍,甚至都不如那些传统券商,还有盈利能力不足的中小券商,可以这么说,华泰的科技赋能在财富管理与国际业务层面得到了论证,尤其是财富管理成为华泰拉动业绩的主要驱动力,要知道东财之前是没有任何券商可以对标的,因为定位是互联网券商,但是华泰平台的建设,虽然还不能与东财相提并论,但是在互联网赋能层面,或者财富管理发展模式而言,华泰是最接近东财的,因此依靠财富管理与平台赋能实现的收益能和传统券商自营赚取的利润一样吗?这是华泰中报展现出来的成绩。

作为投资者必须要了解一家券商的盈利模式,以及未来发展方向,而华泰的这份报表足以说明科技赋能逐渐变现,未来的市场不仅有东财这样的互联网券商,还有华泰这样后发制人的平台券商,华泰深耕科技金融十来年,这些年一直不断的建设移动端平台,在如今弱势的行情下,也算是证明了自己多年平台建设的成绩,作为券商的爱好者,这家有特色的券商将来是值得关注的,华泰能否在未来立足互联网,建设平台协同从而实现利润提升,时间会证明华泰的财富管理。

-----------------------------------------------------------------------------------------------------------------------------------------------------------免责声明:以上发布的观点全是自己个人的主观观点,仅供参考,不构成对任何人的投资建议,不具备任何代表性,投资者据此操作,风险自负。

如果你喜欢该系列文章可以加个关注,或者转发文章,感谢您的支持。

- 顺其自然为所当为(顺其自然,为所当为)

- 细致(细致用法)

- 儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

- 运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

- 乐购仕(乐购仕546亿元定增收官 开启全球电商布局)

- 敲诈(打着“举报投诉”的幌子敲诈勒索?获刑八年)

- 芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

- 鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

- 强奸熟女(过灵床被轮奸、敲打“治病”导致大小便失禁……它坑苦了妇女)

- 不相信(“三个不相信”是怎样在驻地叫响的)

- 友唱(友唱我和)

- 数据交易(交易额有望超1亿元,数据交易“上海模式”还有哪些成果)

-

儿童围棋(孩子学围棋,家长做到这5点,离成功更进一步)

2015.12.16 -

运城电视台(山西大学、运城市盐保中心、运城市广播电视台强强联合展开盐湖生态保护厘清本底科普宣传活动)

2015.12.16 -

芒果v基金(芒果V基金-口福行动公益金正式成立,全民看牙有补贴)

2015.12.16 -

鸿星尔克官网(被推上神坛的鸿星尔克:一次堪称标杆级的事件传播)

2015.12.16