股票估值模型(估值)

自从2017年学习价值投资以来,一直致力于对企业定量分析,建立自己的估值体系,直到今天才算摸到了估值的一点门路。价值投资自古就有价值和成长两个派系之争,查理·芒格用一句话消除了两派的矛盾,只要投资者为某一项资产支付低于其价值的价格,并留出一定的安全边际,都可以叫做价值投资。那么,如果你也相信这个逻辑,就意味着你在购买股票之前都应估算一下它的内在价值。

估值模型有数十种之多,但是归根到底只有两种,绝对估值法和相对估值法。绝对估值是由某项资产在其生命周期内所产生的预期现金流,以及你对这些预期现金现金流的确定程度所决定的。

而相对估值中资产的价值取决于市场对类似资产的定价,你需要比较股票和其他类似股票之间的价格。绝对估值提供的是一个全景式的画面,还可以让你更好的了解企业背后的价值,而相对估值则是让你对价值有一个更贴近现实的预期,两者并无优劣之分,你完全可以在投资中同时使用这两种方法,如果绝对估值和相对估值都表明这支股票被低估,那么投资就很可能增加你的胜算。

当然,估值会存在着一些你未可知的真相。

第一,所有的估值都存在偏见。你几乎不可能毫无偏见的评估一家公司。这种偏见始于你对公司的选择,你可能在某个网站上看到该公司的好消息,或者某个著名评论员说这家公司被严重低估。那么,你在收集这家公司的信息时,这种偏见会被进一步加深。对于自己喜欢的公司在估值时,往估值模型中输入数据时,你更愿意使用更高的增长率和更低的折现率,你可能会增加有利因素来提升预估价值,而过滤掉不利因素来减少预估的价值。喜欢一家公司或者已经持有一家公司造成的禀赋效应都会引起估值的偏见。

第二,大多数估值都是错误的。即使你的收集的信息准确无误,当你要把这些现有的信息转化为对未来的预测时,公司发展路径可能完全背离你的预计,实际公司的业绩可能大大高于你的预期,也可能远低于你的预期。宏观经济环境的变化也会带来极强的不确定性,对投资估值影响甚大。

所以,对一家公司估值,你不能以精确为标准。相对于成熟型公司的估值,成长型公司估值时会面临着更多的不确定性。成功的投资并不在于你判断准确,而在于你所犯的错误,要少于其他大部分人所犯的错误。

现在的估值已经变得越来越复杂,首先是因为计算机的性能越来越好。使数据的分析越来越容易。加上信息的收集也越来越容易,进而就会形成更复杂和难以理解的模型。但是,更多是数据的输入,可能会出现更多的偏差。

其实,我们可以从自然学科的简约性原则中得出一个简单的法则,在对一项资产进行估值时,尽可能使用最简单的模型,你只要三个数据就能评估一项资产,就不要使用十个数据。如果你可以用三年的业绩来预测一家公司,那么用十年的现金流来计算就是自找麻烦,正所谓“少就是多”。

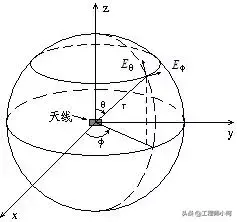

- 股票 主图坐标(什么是天线方向图?)

- 天地壹号 股票(IPO雷达|“北大猪肉才子”携天地壹号四战A股:业绩滞涨,产能利用率不到六成)

- 股票期权成本(如何交易期权?如何低成本交易期权?)

- 兼职股票分析师(顶级“3D”加盟ESPN,球员兼分析师,赚68亿娶美女教师)

- 深圳地铁股票代码(深新早点|深圳地铁:调整)

- 如何网上开户股票(股票开户流程——网上开户流程)

- 600652 股票(上海游久游戏股份有限公司 关于公司股票可能被终止上市的 第八次风险提示性公告)

- 利民股份股票吧(发现两只小而美绩优股,苏利股份和利民股份的纯定量分析研究)

- 保险类股票代码(“满盘皆红”应声稳增长信号 保险板块龙头中国平安领涨628%)

- 西部矿业股票吧(铜价波动不减信心 西部矿业控股股东耗资139亿元完成增持计划)

- 股票涨停封不住(A股:如果你买的股票开盘几分钟后迅速封涨停板,说明了什么?)

- 同花顺股票微信群(内部炒股群你加过吗?信息倒卖和诈骗团伙接力经营,骗局如何防范?)

-

股票 主图坐标(什么是天线方向图?)

2015.12.16 -

天地壹号 股票(IPO雷达|“北大猪肉才子”携天地壹号四战A股:业绩滞涨,产能利用率不到六成)

2015.12.16 -

股票期权成本(如何交易期权?如何低成本交易期权?)

2015.12.16 -

兼职股票分析师(顶级“3D”加盟ESPN,球员兼分析师,赚68亿娶美女教师)

2015.12.16